- ARCHIVES

【しくじり体験談】世帯年収1,000万円超えの世帯が住宅ローンの返済で失敗…?

住宅ローンの返済に問題を抱えている人の借入総額は「年間1兆円」です。

(出典:住宅金融支援機構2015~2019年のリスク管理債権5年間の平均9,613億円)

実は私(掛布)も、住宅購入で「しくじった」経験があります。

当時、勤務先の工務店でマイホームを建築していましたが、建築中にその工務店が倒産し、未完成の家と借金が残りました。また、転職したことで年収にも変化があり、非常に苦しみました。

「クラシカエル不動産」は、同じような失敗をしてほしくないという思いから、2021年12月に立ち上げた会社です。

今回は、1,000件以上の不動産販売実績がある私が、住宅販売会社やお客様の事前相談で聞いた「住宅ローンの返済計画に関する失敗エピソード」を紹介しながら、資金計画の作り方をお伝えいたします。

- INDEX

世帯年収が1,000万円を超えているのに返済できない?

| 家族構成 | 4人家族(夫・妻・未就学の子ども2人) |

| 世帯年収 | 1,000万円(夫:600万円、妻:400万円) |

| 世帯貯蓄額 | 1,500万円 |

| 夫の年齢 | 45歳(住宅購入時点) |

| 購入物件 | 宇都宮市内土地購入+新築注文住宅 |

| 購入価格 | 4,500万円 |

| 借入額 | 4,000万円 |

| 借入期間 | 35年(夫の年齢が80歳になったときに完済) |

【エピソード】世帯年収1,000万円超えなのに「教育費」で住宅ローンの返済計画が…!

ここでは、実際にあったしくじりエピソードをご紹介します。

私たちは、私(夫)と妻、長男、長女の4人家族です。

住宅購入のきっかけは、子どもの成長でした。当時、長男は4歳、長女は3歳で、1LDKの賃貸住宅の2階に住んでいましたが、1階の住民の方に子どもの足音などで迷惑をかけており罪悪感がありました。

また、

「このまま賃貸住宅に住み続けると、将来子ども部屋を設けられないな…」

「毎月7万5,000円の家賃ももったいないし…」

などと思い巡らせ、夫婦で働けている今のうちに住宅を購入しよう!と決めたのです。

そのときの年収は、私が600万円、妻が400万円ほどで、世帯で1,000万円を超えていました。また、1,500万円の貯蓄もあったため、将来の資金計画についてそれほど心配せずに住宅ローンを組みました。

住宅の購入価格は4,500万円で、住宅ローンの借入額は4,000万円、借入期間は35年(80歳完済)です。

その後、私が60歳になる頃に子どもたちは高校を卒業し、長男は浪人して都内の文系私立大学に、長女は私立の医学部に進学することになりました。授業料や仕送りを考慮すると、一人あたり年間200万円なので、2人で年間400万円ほどかかってしまいます。

子どもが大学生になるまでは、順調に住宅ローンを返済できていましたが、私の定年が近いことを考えると、授業料や仕送りのために奨学金や教育ローンにも頼らざるを得ない状況になりました。

住宅ローンに加え、教育ローンを返済する負担が増えたこともそうですが、何より子どもが返済義務を負う奨学金を組んだことで、子どもに対して思うような「応援」ができなくなったことを後悔しています。

また、当初は「退職金も含めた貯蓄と年金だけでの老後生活」を思い描いていましたが、教育費関連の支出が予想外に増えたことで、住宅ローン完済のために定年後も働き続けることになってしまいました。

妻は病気を機にすでに退職しているため、今後私ができるだけ長く働き続けないと、住宅ローンの返済ができなくなる、または老後資金が底をつくのではと不安な毎日を過ごしています。

上記エピソードのおもな問題点は、子どもにかかる教育費をきちんと把握せず住宅ローンを組んでしまったことです。お子さんが2人いるため、さらに影響が大きくなってしまいました。

お子さんがいる場合は、あらかじめどのタイミングでいくらかかるかを知っておくことが重要です。

以下は、弊社で調査した教育費(習い事や携帯代などの生活費も含む)の一例です。あくまで目安として参考にしてください。

| 学校 | 年間教育費 | 必要資金 |

| 保育園 | 25万円✕3年 | 75万円 |

| 公立小学校 | 50万円✕6年 | 300万円 |

| 公立中学校 | 70万円✕3年 | 210万円 |

| 私立高校 | 130万円✕3年 | 390万円 |

| 私立大学 | 200万円✕4年 | 600万円 |

| 合計 | 19年間 | 1,575万円 |

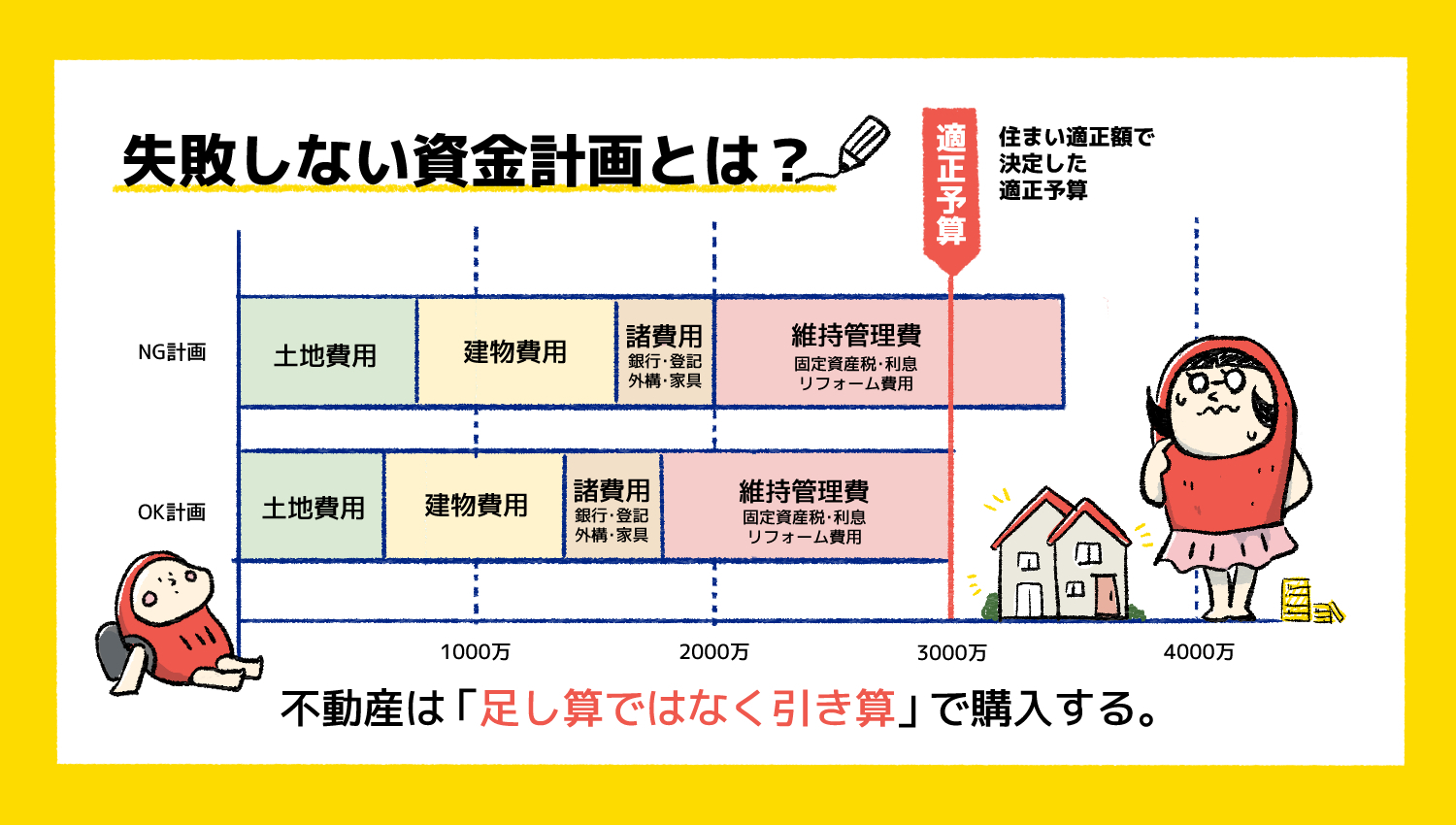

体験談から学ぶ!住宅ローンで失敗しない資金計画とは?

ここでは、前章のしくじりエピソードについて、住宅ローンで失敗してしまった原因と対策をご紹介します。

今回のしくじりエピソードでは、子どもの教育費を考慮した「住まい適正額」をもとに、きちんとした資金計画を立てなかったことが、失敗の最大の原因です。

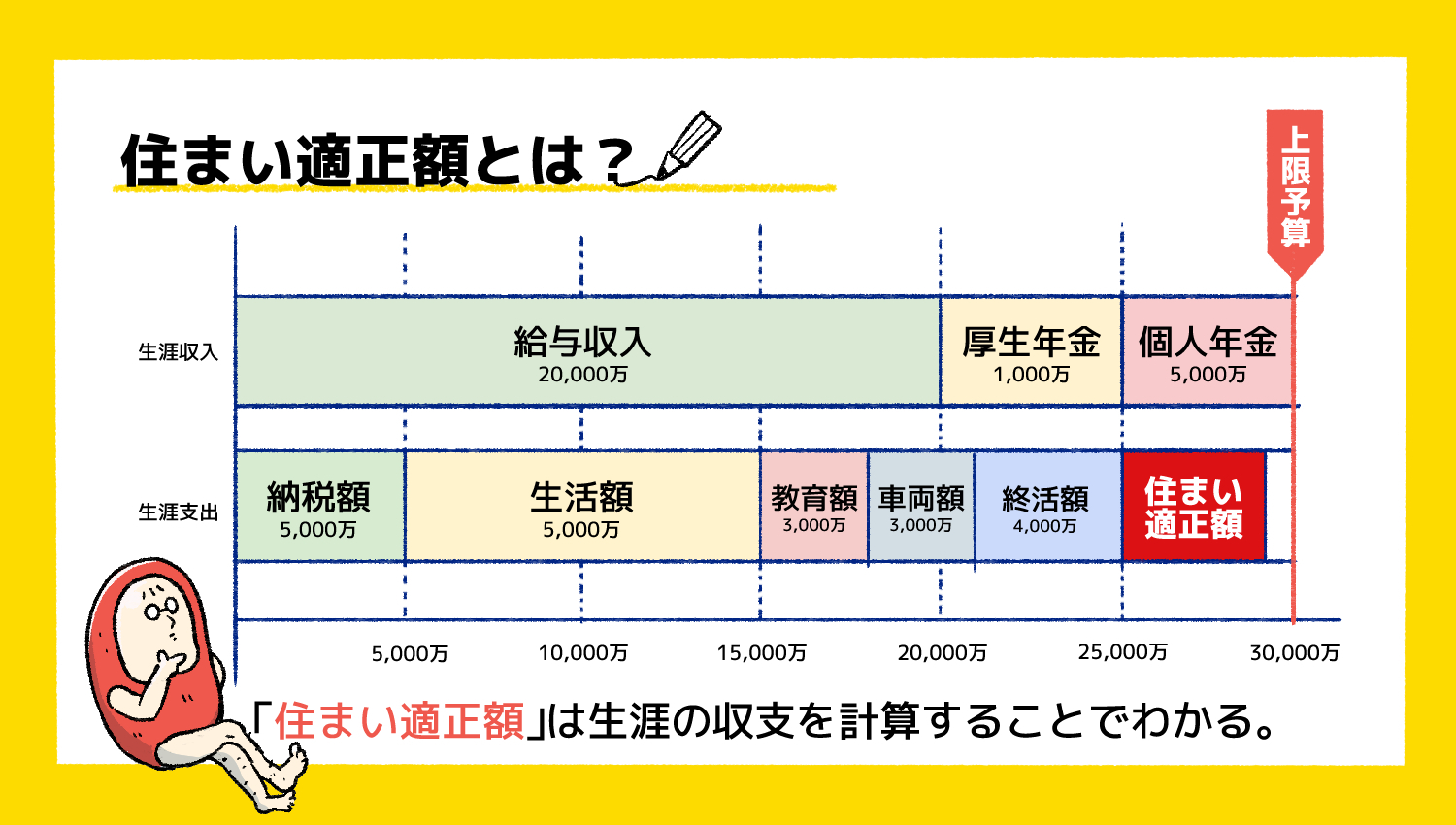

住まい適正額とは「住宅購入予算だけではなく、住宅購入後の維持管理費用も含めた生涯にかかる住宅予算」のことです。この金額をしっかり把握することで、住宅購入後の生活(子どもの教育や老後)も描きやすくなります。

住まい適正額は、習い事や学習塾にかかる費用を試算したり、公立に進学するパターンと私立に進学するパターンの両方をシミュレーションしたりして算出する必要があります。

また、住まい適正額をもとに購入物件(土地費用・建物費用・諸費用)を決めるべきところ、購入物件を先に決めてしまったのも、失敗につながったポイントです。

今回のケースでは、借入金額が4,000万円ですが、もし固定金利1.5%で35年返済であった場合、利息総額・固定資産税・修繕積立費(建物を維持・修繕するためにあらかじめ準備しておくお金)などを含めると、総返済額は「約6,300万円」にもなります。

したがって、購入物件を先に決めてしまうと、世帯年収が1,000万円を超えていたとしても、家族構成や生活スタイルによっては予算が足りなくなる可能性があります。

マイホームの購入は一生に一度ともいわれる買い物なので、判断基準を持たずに進めてしまうと、「このような間取りのほうが良い」「もっとデザインにこだわりたい」などと、次々と妥協できないポイントが出てきてしまいます。

そのようなときに、あらかじめ「住まい適正額」を把握していれば、適切な意思決定がしやすくなるでしょう。

なお、今回は子どもの教育費について注目しましたが、住まい適正額はリフォーム費用や老後資金なども考慮しながら決めることが大切です。

漠然としたイメージではなく、数十年後の未来を具体的に描きながら、「人生の予算」を自分の意思で選択しましょう。

まとめ:住宅ローンで後悔しないために「住まい適正額」の把握から始めましょう

これから住宅を探し、住宅ローンを組む予定があるなら、まずは「住まい適正額」を知ることから始めましょう。

住まい適正額を把握していれば、正しい物件選びができ、住宅ローンでの失敗も避けられます。

「90歳までの人生設計・みらい家計簿」を行えるクラシカエル不動産なら、一生涯の生活費だけでなく、教育費や老後資金などのあらゆる支出を見える化できます。

「マイホーム購入を検討しているが、お金の面で不安を感じている」「住宅ローンで後悔したくない」などという方は、まずはお気軽にご相談ください。

VOICES

お客様の声

SHORT MOVIE

夜9時まで

相談対応

可能!

クラシカエル不動産に相談する

「マイホームがほしいけど何から始めて良いのかわからない方」や、「不動産を売るのか?貸すのか?どちらがお得なのか悩んでいる方」など、少しでも興味がある方は、お気軽にご相談ください。

-

\ 来店せずに相談可能 /

無料・オンライン相談予約 -

\ 来店して相談したい /

来店予約住所:栃木県宇都宮市問屋町3426-20

- お電話での問い合わせ

-

0120-726-812

【対応時間】9:00〜21:00 水曜定休

※賃貸事業は日曜定休となります