- ARCHIVES

【しくじり体験談】住宅ローンを組んだら年収1,000万円超えでも老後の生活費が危うい!?

住宅ローンの返済に問題を抱えている人の借入総額は「年間1兆円」です。

(出典:住宅金融支援機構2015~2019年のリスク管理債権5年間の平均9,613億円)

実は私(掛布)も、住宅購入で「しくじった」経験があります。

当時、勤務先の工務店でマイホームを建築していましたが、建築中にその工務店が倒産し、未完成の家と借金が残りました。また、転職したことで年収にも変化があり、非常に苦しみました。

「クラシカエル不動産」は、同じような失敗をしてほしくないという思いから、2021年12月に立ち上げた会社です。

今回は、1,000件以上の不動産販売実績がある私が、住宅販売会社やお客様の事前相談で聞いた「住宅ローンと老後の生活設計」を紹介しながら、資金計画の作り方をお伝えいたします。

- INDEX

世帯年収1,300万円で建売住宅を購入した4人家族

| 家族構成 | 4人家族(夫41歳・妻30歳・子ども0歳と2歳) |

| 世帯年収 | 1,300万円(夫:1,000万円、妻:300万円) |

| 世帯貯蓄額 | 100万円 |

| 夫の年齢 | 40歳(住宅購入時点) |

| 購入物件 | 宇都宮市内建売住宅 |

| 購入価格 | 5,000万円 |

| 借入額 | 5,000万円 |

| 借入期間 | 35年(夫の年齢が75歳になったときに完済) |

60歳以降も働かないと年収1,000万円超えの弁護士ですら住宅ローンの返済が危うい!?

ここでは、実際にあったしくじりエピソードをご紹介します。

私たちは、私(夫)と妻、長男、次男の4人家族です。

学生の頃から勉強が好きだった私は、大学卒業後数年で司法試験に合格し、法律事務所で経験を積んできました。そして30代になり、目標としていた独立開業をする運びとなりました。

独立開業したての頃は一時的に年収が下がりましたが、徐々に軌道に乗り、住宅を購入する頃には年収が1,000万円前後になっていました。

そんなとき次男が誕生することもあり、これまでのアパート暮らしをやめて、5,000万円の建売住宅を住宅ローンで購入することにしたのです。おしゃれな壁紙やインテリアにしたり、車が好きなのでガレージをつけたり、子どもの遊び場としても活用できるウッドデッキを設置したり…等々、マイホームにこだわりを詰め込みました。

住宅ローンを組んだ時点で世帯貯蓄はほとんどありませんでしたが、年収の高さを考えれば、5,000万円の住宅でも金銭的に問題ないと考えていました。

また、学生の頃から勉強を頑張ってきて、かつ開業でも大変な思いをしたので、「働くのは60歳まで」と自分のなかで決めていました。60歳以降は年金や貯蓄を使い、ゴルフや旅行など好きなことをして、悠々自適に生活できればと思い描いていたのです。

しかし、あらためてライフプランをシミュレーションしてみたところ、考えが甘かったことに気付きます。

具体的には、今の年収を維持して60歳まで働いたとしても、60歳から住宅ローン完済予定の75歳までは収入が年金のみになるため、老後の住宅ローンの返済が難しく赤字になることが判明しました。かといって、退職金でまとめて返済してしまうと、老後の生活が貧しくなってしまいます。

弁護士として独立開業する際のシミュレーションはしっかりとできていましたが、自分や家族の生活設計は不十分でした…。

上記エピソードの問題点は、老後の生活設計をきちんとしていなかったことです。

年収が高いと安心してしまいがちですが、60歳以降に働かない選択肢を取ろうとすると、ケースによっては住宅ローンを返済できなくなる可能性があります。

そのため住宅ローンを組む際は、「あと何年働くか」を表す「労働可能年数」を把握しておくことが重要です。労働可能年数に年収を掛け合わせることで、定年までの総収入の概算がわかります。

今回のケースなら、労働可能年数20年(40歳から60歳まで) × 年収1,000万円=2億円となります。

住宅ローンを組むときは「老後の生活設計」も同時に考えましょう

ここでは、前章の内容を踏まえ、ライフプラン作成の重要性と老後の生活で発生する費用についてご紹介します。

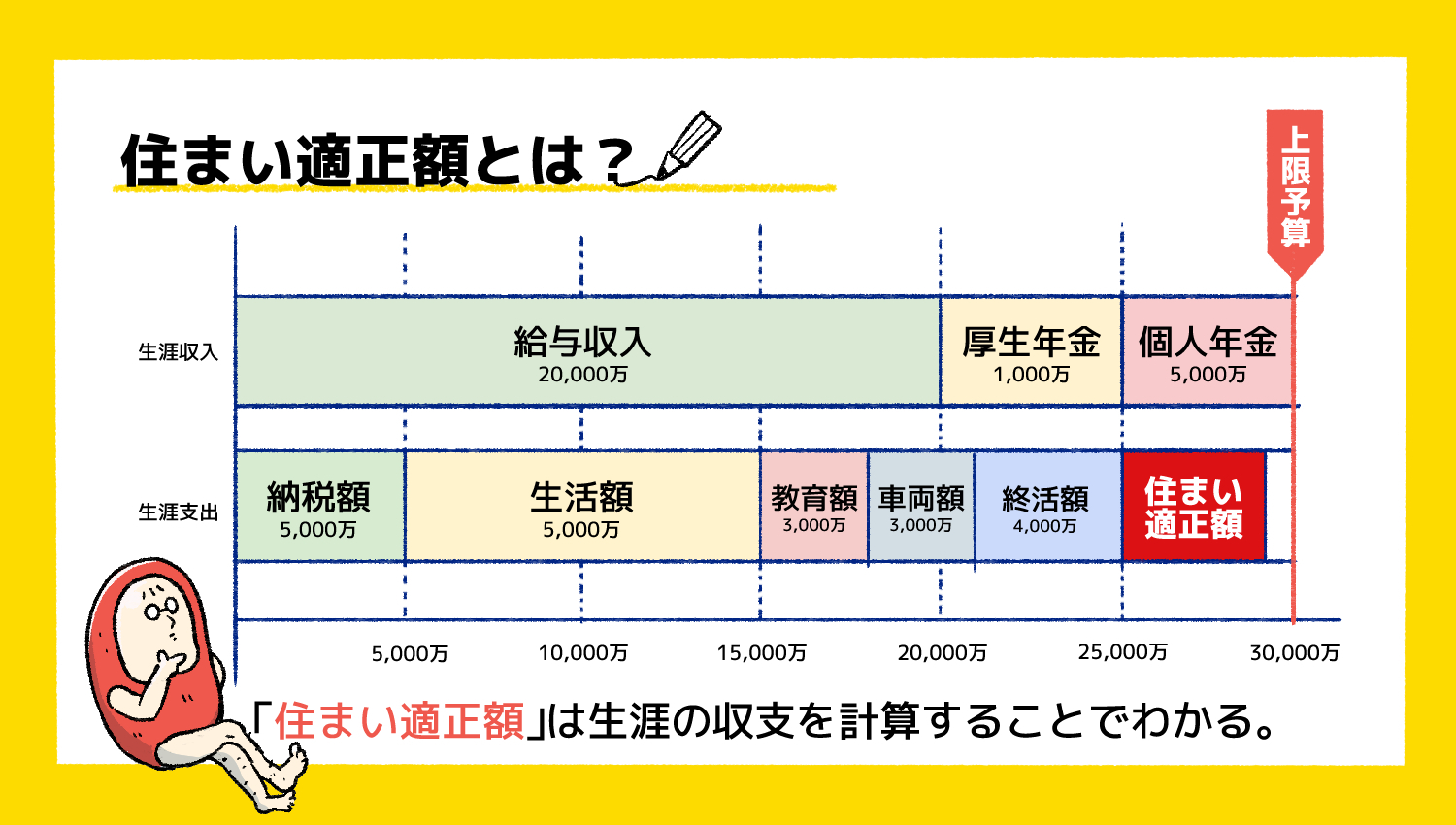

住宅購入前に「住まい適正額」を把握する

今回のしくじりエピソードでは、老後にどのような生活を送りたいのかざっくりとイメージはしていたものの、具体的な計算に基づく生活設計は不十分でした。

上図では、老後の生活費は「終活費」に該当します。終活費のほか、子どもの教育費や車両費なども、年収を踏まえ「逆算」して考えておかなければなりません。

シミュレーションをして「住まい適正額」(=住宅にかけても良い予算)を把握できれば、物件探しや、オプション選択の際の意思決定がスピーディかつ的確に行なえるようになります。

例えば今回のケースなら、建売住宅のオプションに優先順位をつけて、住まい適正額の範囲内におさまるもののみを採用する、といったやり方ができます。

一方で、購入する物件やオプションを先に決めようとすると、妥協できないポイントばかりが増えてしまい、予算が高くなってしまいがちです。結果として、年収が1,000万円を超えていても、予算不足になってしまう可能性があります。

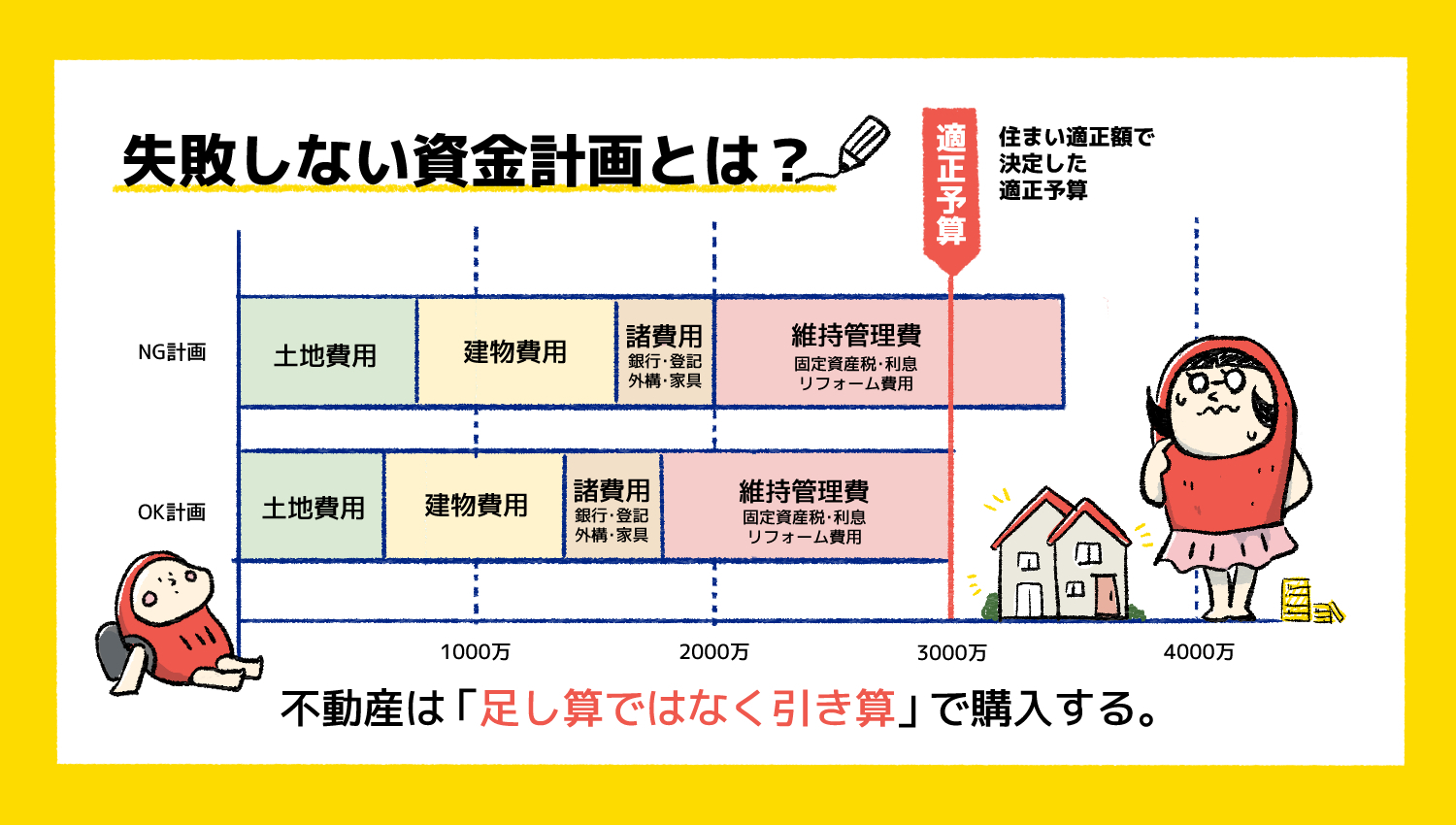

また、上図のとおり、住宅を購入する際は土地や建物にかかる費用だけでなく、「諸費用」を把握しておくことも大切です。さらに、住宅購入後に継続的にかかる固定資産税や火災保険、修繕、リフォーム等の「維持管理費」もおさえておきましょう。

「住まい適正額」は、購入費だけではなく、維持管理費をすべて含めて算出します。住宅を購入する際は予算オーバーにならないよう気を付けましょう。

老後の生活費にはいくらかかるのかも把握しておく

食費、住居費、水道光熱費、保険・医療費などを含んだ老後の生活費は、ケースによって差はあるものの、2人世帯で毎月約27万円、単身世帯で毎月約15万円が目安です。

仮に、60歳で定年を迎えて90歳まで生きたとすると、夫婦2人で毎月27万円 × 12ヵ月 × 30年=9,720万円 もの生活費が発生することになります。

ただし、この費用目安に介護費や葬儀費用は含まれていません。一般的に、夫婦2人の介護費用は600万円程度かかるといわれています。

また、趣味娯楽費は含まれていますが、夫婦2人分で約2.5万円として算出されているため、最低限の生活費といえるでしょう。

これらの点を踏まえると、年金収入があるとはいえ、退職金で住宅ローンを返済した場合は、そのあとの生活が苦しくなる可能性があります。

まとめ:充実した老後のためには生活設計に基づき住宅ローンを組むことが大切

年収が高くても、住宅ローンを組むときは慎重に検討しなければなりません。労働可能年数と年収を踏まえて、おおよその総収入を知っておきましょう。

また、住宅を探し始める前にライフプランを作り、「住まい適正額」を知っておくことで、適切な意思決定がしやすくなります。

クラシカエル不動産なら、「90歳までの人生設計」を行なえます。「住宅の購入を検討しているが、老後の生活に不安がある」「プロと一緒に人生設計をしたい」などという方は、お気軽にご相談ください。

VOICES

お客様の声

SHORT MOVIE

夜9時まで

相談対応

可能!

クラシカエル不動産に相談する

「マイホームがほしいけど何から始めて良いのかわからない方」や、「不動産を売るのか?貸すのか?どちらがお得なのか悩んでいる方」など、少しでも興味がある方は、お気軽にご相談ください。

-

\ 来店せずに相談可能 /

無料・オンライン相談予約 -

\ 来店して相談したい /

来店予約住所:栃木県宇都宮市問屋町3426-20

- お電話での問い合わせ

-

0120-726-812

【対応時間】9:00〜21:00 水曜定休

※賃貸事業は日曜定休となります