- ARCHIVES

【しくじり体験談】食費を節約しなかったら2,400万円もの差が出てしまった!?

住宅ローンの返済に問題を抱えている人の借入総額は「年間1兆円」です。

(出典:住宅金融支援機構2015~2019年のリスク管理債権5年間の平均9,613億円)

実は私(掛布)も、住宅購入で「しくじった」経験があります。

当時、勤務先の工務店でマイホームを建築していましたが、建築中にその工務店が倒産し、未完成の家と借金が残りました。また、転職したことで年収にも変化があり、非常に苦しみました。

「クラシカエル不動産」は、同じような失敗をしてほしくないという思いから、2021年12月に立ち上げた会社です。

今回は、1,000件以上の不動産販売実績がある私が、住宅販売会社やお客様の事前相談で聞いた「住宅ローンと食費」に関する失敗エピソードを紹介しながら、資金計画の作り方をお伝えいたします。

- INDEX

毎月の食費が5万円の家族と9万円の家族

今回は、同じ4人家族のA家族とB家族のエピソードになります。

違いは、A家族が食費5万円(毎月)・世帯貯蓄額500万円なのに対して、

B家族は食費9万円(毎月)・世帯貯蓄額50万円 です。

| A家族とB家族(共通の条件) | |

| 家族構成 | 4人家族(夫・妻・未就学の子ども2人) |

| 世帯年収 | 500万円(夫の収入のみ) |

| 世帯貯蓄額 | 500万円 |

| 食費 | 毎月5万円 |

| 夫の年齢 | 35歳(住宅購入時点) |

| 購入物件 | 宇都宮市内中古住宅 |

| 購入価格 | 2,400万円 |

| 借入額 | 2,400万円 |

| 借入期間 | 35年(夫の年齢が70歳になったときに完済) |

【エピソード】食費の浪費をやめられず、人生で2,400万円もの負担増!?

ここでは、実際にあったしくじりエピソードをご紹介します。

今回は、宇都宮市内に住む2家族(A家族・B家族とする)のエピソードです

A家族とB家族は、どちらも世帯年収500万円の4人家族で、未就学の子どもが2人います。A家族の子どもの年齢は4歳と3歳、B家族は2歳と1歳です。

A家族は倹約家で、金銭面で「楽しむときは楽しむ・我慢するときは我慢する」といったメリハリをつけるのが上手です。

一方のB家族は浪費家で、夫の収入しかないのにもかかわらず、あればあるだけお金を使ってしまいます。浪費癖は自覚しているものの、今まで特に困ったことがないので、直そうとは思っていませんでした。

A家族とB家族は、子どもが大きくなる前に、宇都宮市内で2,400万円の中古住宅をそれぞれ購入することにしました。

A家族は、自分たちの年収を踏まえ、最初から新築は選択肢に含めていません。一方のB家族は、本当は新築を購入したかったのですが、宇都宮市内で条件に合う物件がなかったため、諦めて中古住宅にしました。

住宅購入後、A家族は将来を見据えて生活費をあらためて見直し、食費を月々5万円に抑えることにしました。事前に買い物メモを作ったり、家計簿アプリを使って予算をオーバーしないようにしたりと工夫しています。

また、忙しいときや息抜きしたいときは外食もできるよう、5万円のうち1万円は外食費のために確保し、ファミリーレストランやファーストフードなど、コストパフォーマンスが良く子どもも喜ぶ外食先を選んでいます。

一方のB家族は、子どもの食費は1万円台なのに、家計全体で月々9万円もの食費がかかっています。夫婦ともに食にこだわりがあるため外食もやめられず、9万円のうち2万円程度は外食費です。お寿司や焼き肉などを好むため、外食費が予算を超える月もあります。

食費などを浪費する生活を続けたB家族は、住宅ローンの返済に追われて何年経っても貯蓄が増えず、子どもが大きくなるにつれて生活が苦しくなっていきました。

結果として、倹約どころか必要なものまで買えない状況になってしまったのです。

上記エピソードの問題点は、住宅購入のタイミングで、「生活費(食費含む)」などその後に発生する費用をきちんと考えていなかったことです。

また「どのくらいのお金を使いたいか」ではなく、収入を踏まえて逆算し、使える金額を算出する必要がありました。

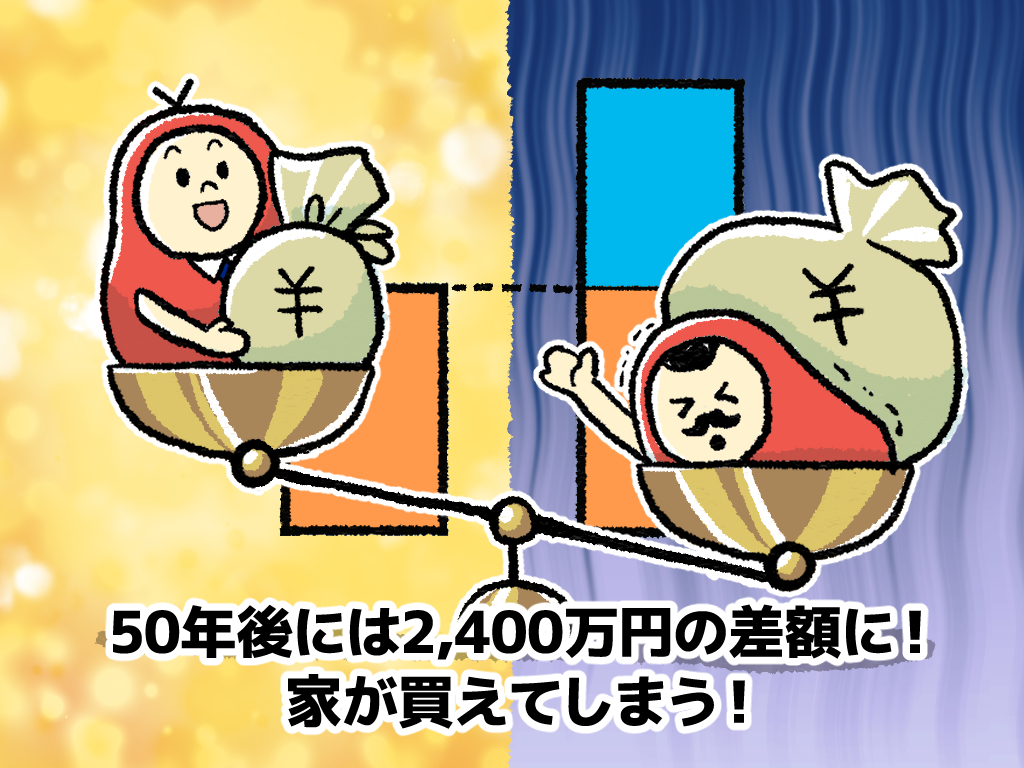

あらためてA家族とB家族の食費を比較すると、

<A家族>

月々5万円=年間60万円

→50年続けると3,000万円

<B家族>

月々9万円=年間108万円

→50年続けると5,400万円

その差はなんと2,400万円にもなります。

今回購入した住宅は2,400万円なので、家を1軒買えてしまうことになるでしょう。

「生涯の生活費」を明確にしてから住宅を選びましょう

ここでは、前章の内容を踏まえ、生活費の削減のポイントやライフプラン作成の重要性についてご紹介します。

食費は“ちりも積もれば山となる”

4人家族の1ヵ月の食費の平均値は約8万7,000円です。ただし、この値は「18歳未満の子どもが2人」の場合を想定しています。

さまざまな条件によって食費は変わりますが、今回のケースのように「未就学児が2人」(今回は1〜4歳)の場合は、5〜6万円台に抑えられるとよいでしょう。

また、住宅に限らず、どのような費用も「予算」を意識してください。浪費してしまうのは、目標がないからであることがほとんどです。

実際に、ライフプランを踏まえて掛布(著者)が「食費は●万円に抑えてください」というと、多くの方がそのとおりに抑えられています。

食費のほかにも、生活費のなかでは「通信費」や「光熱費」が削減しやすいでしょう。以下の表を参考にしてください。

■生活費で削減しやすい費用

第1位:通信費

家族全員のスマートフォンを大手キャリアから格安スマートフォン(SIM)にすることで、データ量はそのままに通信費を削減できます。

削減金額:約1万円(1ヵ月)

約420万円(35年)

第2位:光熱費

一般的には、賃貸住宅のガス代よりも、戸建てのガス代のほうが安くなります。

なぜなら、賃貸住宅の場合は、ガス供給のための初期費用が上乗せされている、ガス管が長い(長ければ長いほど高くなりやすい)といった特徴があるためです。

また、プロパンガスから都市ガスに変えたり、オール電化にすることで、光熱費を削減できる可能性があります。

削減金額:約1万円(1ヵ月)

約420万円(35年)

第3位:食費・日用品費

A家族のような工夫(事前に買い物メモを作る、家計簿アプリを使うなど)に加え、余った食材は冷凍保存する、レシピありきで献立を考えないなどの節約方法がおすすめです。

削減金額:約1万円(1ヵ月)

約420万円(35年)

住宅ローンは35年=420ヵ月なので、毎月1万円でも削減できれば、1万円×420ヵ月=420万円もの削減が可能です。

「みらい家計簿」で細かい支出も把握しておくことが大切

前述のとおり、その都度の支出は少額でも、長い目でみれば多額の差が出てしまいます。

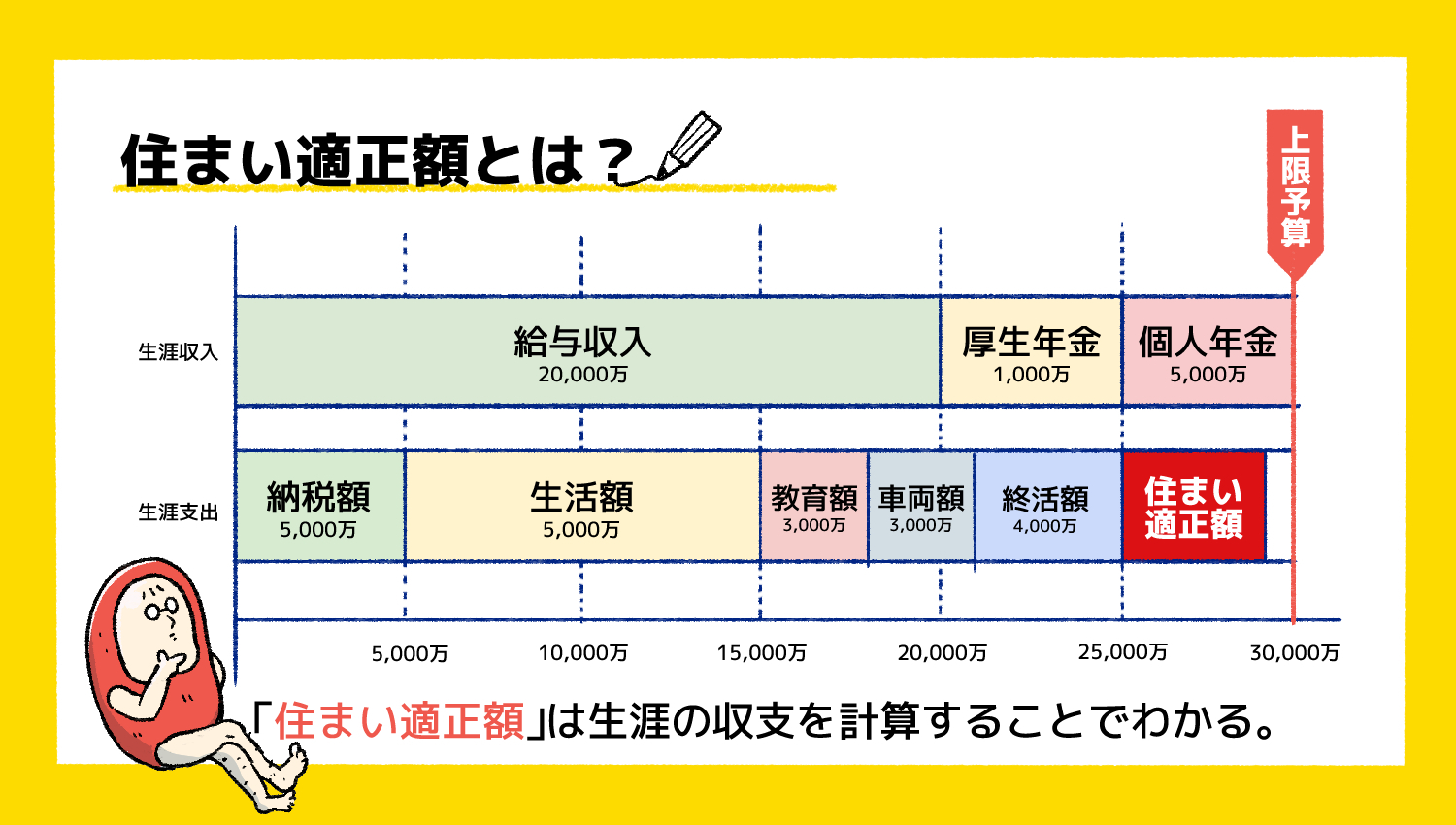

上図の「みらい家計簿」で、そのような細かい支出も含めた「生涯支出」を把握することが大切です。

また、給与や年金などの「生涯収入」と生涯支出を照らし合わせれば、「住まい適正額(人生で住まいにかかる費用の総額)」がわかります。

「生活費をどうしても削りたくない」という今回のB家族のケースでは、そもそも購入した住宅の価格(2,400万円)が住まい適正額に見合っていない可能性があります。

住まい適正額を知っておくと、住宅選びの際の意思決定スピードを上げられるでしょう。

まとめ:支出の把握と見直しで「適正な」住まい選びを

住宅を購入するときは、食費をはじめとする生活費などの「生涯支出」を把握することが大切です。加えて、日々の支出を見直して少額でも節約できれば、長期的に見ると大きな差がつきます。

クラシカエル不動産なら「90歳までの人生設計」を行なえます。生活費などの支出項目について、ライフプランを踏まえたアドバイスもいたしますので、お気軽にご相談ください。

VOICES

お客様の声

SHORT MOVIE

夜9時まで

相談対応

可能!

クラシカエル不動産に相談する

「マイホームがほしいけど何から始めて良いのかわからない方」や、「不動産を売るのか?貸すのか?どちらがお得なのか悩んでいる方」など、少しでも興味がある方は、お気軽にご相談ください。

-

\ 来店せずに相談可能 /

無料・オンライン相談予約 -

\ 来店して相談したい /

来店予約住所:栃木県宇都宮市西原1丁目3−4 アレット別棟

- お電話での問い合わせ

-

0120-726-812

【対応時間】9:00〜21:00 水曜定休

※賃貸事業は日曜定休となります