- ARCHIVES

【しくじり体験談】住宅ローンのほか年間130万円以上の保険料を支払う家族!その結末は…?

住宅ローンの返済に問題を抱えている人の借入総額は「年間1兆円」です。

(出典:住宅金融支援機構2015~2019年のリスク管理債権5年間の平均9,613億円)

実は私(掛布)も、住宅購入で「しくじった」経験があります。

当時、勤務先の工務店でマイホームを建築していましたが、建築中にその工務店が倒産し、未完成の家と借金が残りました。また、転職したことで年収にも変化があり、非常に苦しみました。

「クラシカエル不動産」は、同じような失敗をしてほしくないという思いから、2021年12月に立ち上げた会社です。

今回は、1,000件以上の不動産販売実績がある私が、住宅販売会社やお客様の事前相談で聞いた「住宅ローンと保険の入りすぎ」に関する失敗エピソードを紹介しながら、資金計画の作り方をお伝えいたします。

- INDEX

保険料だけで毎月11万円支払う30代後半の4人家族

| 家族構成 | 4人家族(夫・妻・子ども2人) |

| 年齢 | 夫38歳、妻30歳、子ども小学4年生・5年生 |

| 世帯年収 | 800万円(夫:650万円、妻:150万円) |

| 保険料 | 毎月11万円(夫:約9万円、妻:約2万円) |

| 住宅ローン残債 | 2,000万円 |

| 返済期間 | 残り30年 |

【驚愕エピソード】毎月約11万円の保険料支払いに加え、住宅・自動車ローン返済・教育費で苦しむ家族

【年間130万円超え】保険に入りすぎてしまった家族

宇都宮市内に住む、とある4人家族がいました。この家族には、小学4年生と小学5年生の子どもがいるため、子どもの教育資金を貯めるなどの目的で、夫と妻がさまざまな保険に入っていました。

その金額は、下記の表(「現状」の合計)のとおり、2人合わせて毎月11万4,500円、年間で約137万円にもなります。

それぞれの保険商品の概要は、次のとおりです。

| 学資保険 | 子どもの教育資金を貯めるための保険です。保険料を払い込むことで、子どもが一定の年齢に達したときなどに給付金を受け取れます。 |

| 終身保険 | 生命保険のうち、保障が一生涯続き、死亡したときに保険金を受け取れるタイプの保険です。終身保険に対し、保障に期限があるタイプの保険は定期保険といいます。 |

| 介護保険 | 公的な介護保険でカバーしきれない分を補い、介護の経済的負担を減らすための保険です。40歳になると公的介護保険に加入が義務付けられますが、民間の介護保険への加入は任意です。 |

| 医療保険 | 公的な医療保険でカバーしきれない分を補い、入院・手術時などの経済的負担を減らすための保険です。介護保険と同様に、民間の医療保険への加入は任意です。 |

ではなぜ、年間130万円を超えるほどの保険に加入してしまったのでしょうか。

その理由は、夫婦ともに営業担当者にいわれるがまま受け身で保険契約を進めてしまった点にあります。

また、「万が一のときに困らないように安心にお金を払おう」「さまざまな保険に入っておくことで老後の資産形成も兼ねよう」などと考えていたことも、保険に入りすぎてしまった理由の一つです。

結果として、これらの保険料を支払いながら住宅ローンを返済していくのが苦しくなってしまいました。そこで、保険の見直しを決意します。

【年間約60万円減】「今」必要な保険の見極めに成功!

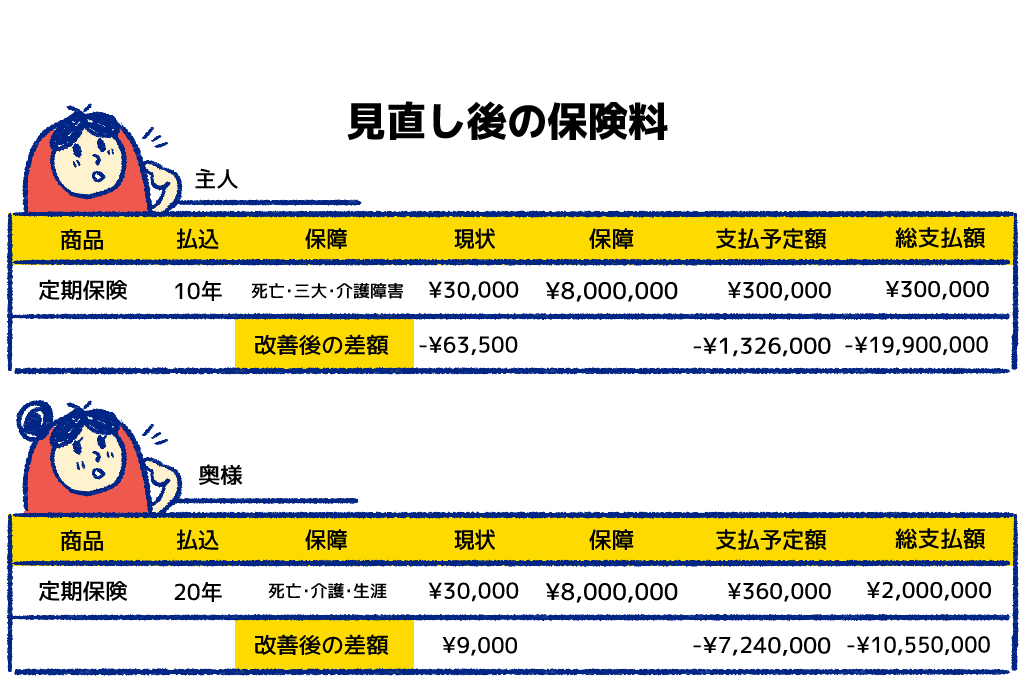

下記の表は、見直し後の保険料です。

毎月の保険料は、夫婦合わせて6万円となり、年間で約60万円の削減に成功しました。

この家族は、「みらい家計簿」(※)で計算した結果、子育て時期にお金が必要なのに、老後の保障にお金をかけすぎていたことに気付きました。

老後のための資産形成ももちろん大切ですが、老後に偏りすぎると子育て資金が足りなくなり、子どもの進学先を狭めてしまったり、子どもと一緒にいられる時期に旅行などを楽しめなくなったりしてしまいます。

例えば、当初契約していた終身保険は60歳以降に備える保険なので、この家族にとって、現状は加入の必要がないと判断しました。

住宅ローンを組んだあとではありましたが、今必要な保険・不要な保険をきちんと見極めることに成功し、家計も改善したそうです。

※「みらい家計簿」については以下の記事で紹介しています。

保険に入る前に知っておきたい「必要保障額」とは?

必要保障額とは、自分が亡くなったあと、遺族が生活していくうえで不足する金額です。

「遺族の生活費(生涯支出)」から「遺族の収入(生涯収入)」を差し引いて求めます。

今回のケースについて、保険の見直し後の必要保障額を計算式で表すと、次のとおりです。

必要保障額

=遺族の生活費(生涯支出)-遺族の収入(生涯収入)

=1億7,200万円(生活費・住宅費・車両費・教育費・税金など)- 1億8,780万円(給与収入・年金収入など)=1,580万円 ≒ 1,600万円

※夫が40歳前後で亡くなり、妻が80歳まで生きたと仮定し算出

保険の見直し前は、見込み保障額が3,942万円だったので、必要保障額の1,600万円に対して保険に入りすぎていることがわかります。

なお、保険の見直し後の「定期保険」は掛け捨て型です。

貯蓄型は長期(15~20年後)の資産形成に有効ですが、一般的に保険料が高く負担となってしまいます。必要な保証金額を掛け捨てで払う方法は、貯蓄型と比べて合理的な場合もあります。

そのような点も踏まえつつ、住宅ローンを組むタイミングのほか、結婚や子どもの独立のタイミングなどに保険を見直すことで、保障額を適正額にすることが重要です。

保険料だけでなく「生涯収支」も把握しましょう

今回は保険見直しの事例を紹介させていただきましたが、大きな買い物をする際は「生涯収支」を把握することが大切です。

上図のとおり「生涯収入(給与収入・厚生年金・個人年金など)」と「生涯支出(生活額・教育額・車両額など)」を洗い出すことで、将来の見通しが立ちやすくなります。

また、住宅を購入するタイミングでみらい家計簿を作れば、「住まい適正額(人生で住まいにかけられる費用の総額)」がわかります。

住宅選びの際、住まい適正額を基準に物件を決められるため、金銭的な失敗を避けられるでしょう。

ライフプランは、一度作ったら終わりではありません。保険などを見直すタイミングに併せて、ライフプランも見直してみてください。

まとめ:必要なタイミングで必要な保障を見極めることが大切

保険の見直しは、住宅ローンを組むタイミングで行なうケースが最も多いです。

「なんとなく保険に入ってしまい住宅ローンの返済に支障が出る」といった状況に陥らないためにも、必要なタイミングで必要な保障を見極めましょう。

クラシカエル不動産では、住宅ローンを組んだあとでも保険の見直しや住宅ローンの借り換えが可能です。みらい家計簿をもとにしたご提案もさせていただきますので、お気軽にご相談ください。

VOICES

お客様の声

SHORT MOVIE

夜9時まで

相談対応

可能!

クラシカエル不動産に相談する

「マイホームがほしいけど何から始めて良いのかわからない方」や、「不動産を売るのか?貸すのか?どちらがお得なのか悩んでいる方」など、少しでも興味がある方は、お気軽にご相談ください。

-

\ 来店せずに相談可能 /

無料・オンライン相談予約 -

\ 来店して相談したい /

来店予約住所:栃木県宇都宮市西原1丁目3−4 アレット別棟

- お電話での問い合わせ

-

0120-726-812

【対応時間】9:00〜21:00 水曜定休

※賃貸事業は日曜定休となります